De rol van advies in mkb-financiering is cruciaal, omdat twee van de drie ondernemers in Nederland gebruik maakt van extern financieel advies. Hoe goed zijn adviseurs op de hoogte van nieuwe financieringsvormen en het combineren hiervan? In deze tij van andere en nieuwe vormen van financiering, zijn vier soorten financieel adviseurs met elkaar vergelijken: bankiers (71), accountants (43), MKB-kredietcoaches (12) en onafhankelijke financieringsadviseurs (40). Alle verschillen zijn statistisch getoetst, maar voorzichtigheid ten aanzien van de conclusies blijft geboden. Het gaat om relatief kleine groepen en niet meer dan 166 adviseurs.

Eerste indrukken van het onderzoek

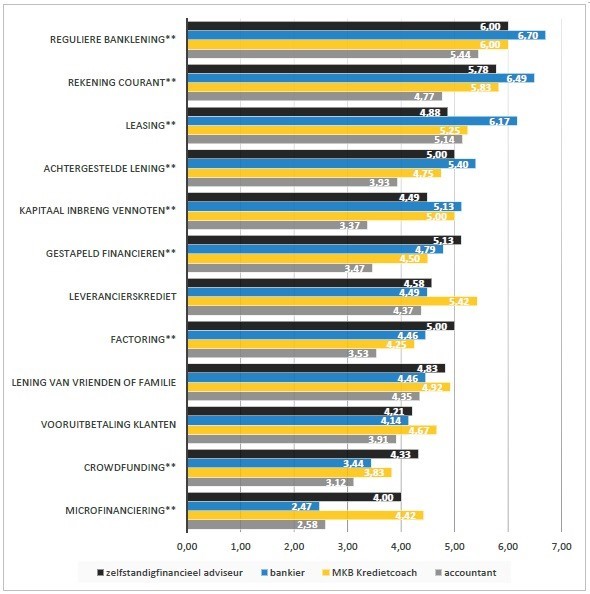

Bankiers (blauw) lijken niet alleen meer bekend te zijn met financieringsvormen die zij zelf verstrekken. Meer dan andere adviseurs lijkt hun voorkeur uit te gaan naar eigen bancaire financieringsvormen, zoals een banklening, een rekening courant of leasing. Hoe hoger de score, hoe vaker de adviseur de financieringsvorm adviseert. De sterretjes geven statisch significante verschillen weer. Verder is te zien dat accountants (grijs) de meeste financieringsvormen minder vaak aanraden dan de andere adviseurs.

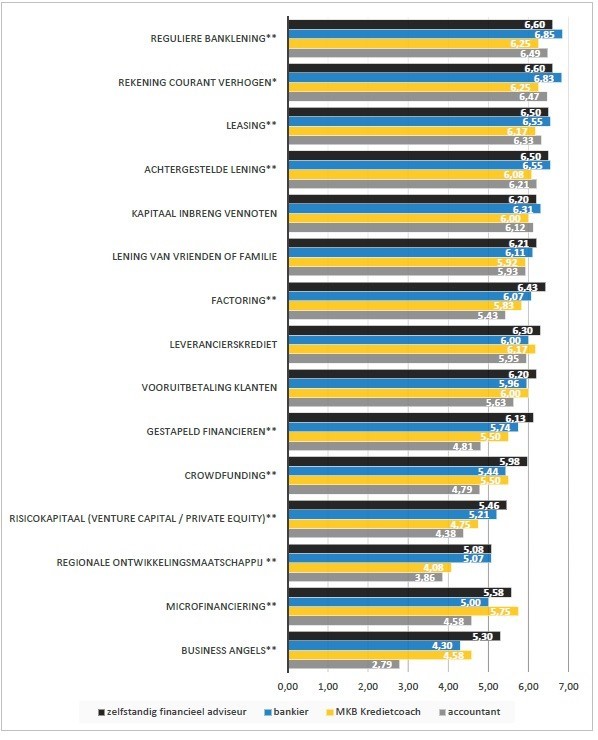

Een verklaring hiervoor kan zijn dat accountants (grijs) minder kennis lijken te hebben van een flink aantal financieringsvormen dan de andere adviseurs. Het betreft onder meer de verschillende vormen van risicokapitaal, crowdfunding en factoring. Ook weten accountants minder af van gestapeld financieren. Een hogere score duidt op meer kennis. De sterretjes geven significante verschillen tussen de adviseurs aan.

Opvallend is dat MKB Kredietcoaches (geel) – zelf ook accountants – in kennis, advies en keuzes van financiering meer overeenkomen met bankiers en zelfstandig financieel adviseurs. Dit houdt vermoedelijk verband met de uitgebreide financieringsopleiding die zij hebben gevolgd om zich als kredietcoach te certificeren.

Financieren is een vak

Wanneer je kijkt naar de accountants die actief zijn in het mkb, dan zie je dat de lesstof te veel gericht is geweest op grote bedrijven en op de controlepraktijk. Dat past niet goed bij het mkb, omdat verreweg de meeste bedrijven niet controleplichtig zijn. Daar komt verbetering in met de herziene eindtermen, waarin het mkb als specialisatie voor AA-accountants wordt opgenomen. Wel kun je zeggen dat financieren ook bij de herziene eindtermen, maar een klein deel van de opleiding betreft. Niet meer dan 10%. Maar je kunt het als specialisatie nemen ook in de praktijkperiode. Nu hebben in de praktijk accountants onvoldoende kennis van niet-bancaire of nieuwe vormen van financieren. Je moet ook niet onderschatten dat financieren een vak is. Je moet het vaak doen om er handig in te worden en de juiste combinaties te doorzien. De veranderende situatie in bedrijven, noopt vaak ook tot andere vormen van financieren. Bijvoorbeeld van dure korte vormen van financieren overstappen naar goedkopere vormen van lang financieren. En bij groei, zie je vaak dat er extra eigen vermogen financiering nodig is, om de solvabiliteitspositie goed te houden. Dat kan met achtergestelde converteerbare leningen, maar ik geef je op een bordje dat veel accountants niet meer weten wat dan is. En waar of hoe je dat structureert.

Opleidingen spelen hier zeker op in. Zo is er een speciale opleiding Financial Service Management – die nu weer een andere naam krijgt Finance, Tax and Advisory (FTA) – waar financieringspecialisten worden opgeleid. Ook in de keuzevakken, 6 maanden van de HBO studie, zijn vakken als Finance voor Non-Financials, Treasury en MKB Adviseur populair bij studenten. Onze onderzoekers voeden die vakken voortdurend met de laatste kennis en onderzoek over nieuwe financieringsvormen. Daarnaast zie je bij de verschillende ondernemerschapsopleidingen een grote vraag naar (nieuwe) financieringskennis.

Gaan ondernemers met hun financieringsvraagstukken naar de accountant?

Wij zien in het onderzoek dat twee van de drie ondernemers extern advies nodig heeft bij financiering. Juist omdat zij te weinig financiële kennis hebben. De favoriete adviseurs zijn de boekhouder en de accountant. Kortom ondernemers weten de accountant zeker wel te vinden. Het is de vraag of de accountant zich wil verdiepen in financieren of de klant doorverwijst naar een financieringspecialist. Als je als accountant werkelijk de adviesrol wilt waarmaken en je regelmatig met de ondernemer contact hebt, dan is met financieringsadvies een goede boterham te verdienen.

Bekijk het volledige rapport waarin de uitkomsten uitgebreider en diepgaander worden beschreven.

Dr. Lex van Teeffelen is lector Financieel-Economische Advisering aan de Hogeschool Utrecht.